Principales novedades en el IRPF para 2024, ejercicio de 2023, incluyen grandes cambios:

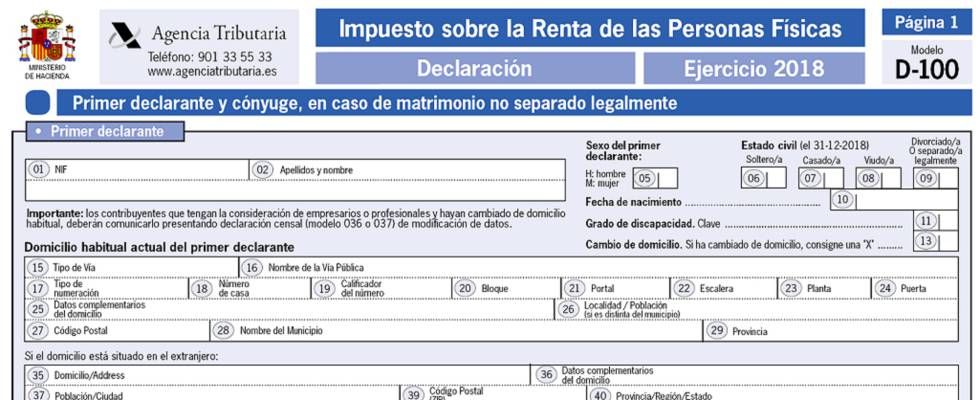

Declaración de IRPF ejercicio 2023

Ponga en manos profesionales algo tan importante como es la elaboración de su declaración de la Renta. Quédese tranquilo de no tener problemas con el fiscoDeclaración de Patrimonio ejercicio 2023

Nuestro equipo profesional elaborará y presentará su declaración. Recuerde que están obligados a declarar siempre que el valor de sus bienes o derechos, determinado de acuerdo con las normas reguladoras del Impuesto, resulte superior a 2.000.000 de euros.- Las fechas para confeccionar su declaración de Renta y Patrimonio 2023: Desde el 3 de abril hasta el 1 de julio de 2024: presentación por Internet de las declaraciones.

- El límite excluyente de la obligación de declarar de contribuyentes que perciban rendimientos del trabajo cuando procedan de más de un pagador y el segundo y siguientes pagadores superen, en su conjunto, los 1.500 euros será de 15.000 euros. En el 2022 el límite estaba en 14.000 euros.

- Reducción por obtención de rendimientos del trabajo. Se aumentan los importes que minorarán los rendimientos netos del trabajo aumentándose, asimismo, la cuantía por debajo de la cual se aplicará esta reducción. Esta reducción se aplicará a los contribuyentes con rendimiento netos del trabajo inferiores a 19.747,50 euros siempre que no tengan rentas, excluidas las exentas, distintas de las del trabajo, superiores a 6.500 euros. Las nuevas cuantías de la reducción son las siguientes: A) Contribuyentes con rendimientos netos del trabajo iguales o inferiores a 14.047,50 euros: 6.498 euros anuales. B) Contribuyentes con rendimientos netos del trabajo comprendidos entre 14.047,50 y 19.747,50 euros: 6.498 euros menos el resultado de multiplicar por 1,14 la diferencia entre el rendimiento del trabajo y 14.047,50 euros anuales.

- Reducción para empresarios o profesionales que determinen su rendimiento neto por el método de estimación directa. Se aumentan los importes que minorarán los rendimientos netos de las actividades económicas cuando se cumplan los requisitos previstos en el número 32.2.2º de la LIRPF, aumentándose asimismo la cuantía por debajo de la cual se aplicará esta reducción. Todo ello en las misma cuantias que hemos indicado para los trabajadores. Además los profesionales que determinen su rendimiento neto por el método de estimación directa simplificada podrán deducirse para el conjunto de las provisiones deducibles y los gastos de difícil justificación y durante el ejercicio 2023 un 7 por ciento. Los empresarios en estimación objetiva, podrán reducir el rendimiento neto de módulos obtenido en 2023 en un 10 por ciento.

- Deducción por maternidad. Las mujeres con hijos menores de tres años con derecho a la aplicación del mínimo por descendientes pueden minorar la cuota diferencial hasta en 1.200 euros anuales por cada hijo menor de tres años hasta que el menor alcance los tres años de edad siempre que cumplan alguno de los siguientes requisitos: 1) En el momento del nacimiento del menor perciban prestaciones contributivas o asistenciales del sistema de protección de desempleo. 2) En el momento del nacimiento del menor o en cualquier momento posterior estén dadas de alta en el régimen correspondiente de la Seguridad Social o mutualidad con un período mínimo, en este último caso, de 30 días cotizados.

- El importe de esta deducción se podrá incrementar hasta en 1.000 euros adicionales cuando el contribuyente que tenga derecho a la misma hubiera satisfecho en el período impositivo gastos de custodia del hijo menor de tres años en guarderías o centros de educación infantil autorizados. Una vez cumplidos cualquiera de los requisitos anteriores, se mantiene el derecho a seguir percibiendo esta deducción hasta que el menor alcance los tres años de edad.

- Deducciones por la compra de vehículos eléctricos: para quien lo haya comprado después del 30 de junio de 2023 y hasta el 31 de diciembre de 2024. Los contribuyentes podrán deducir el 15 por ciento del valor de adquisición del vehículo eléctrico nuevo con una base máxima de 20.000 euros.

- Deducción por instalación de sistemas de recargas en un imnueble de su propiedad: se podrá deducir el 15 por ciento de las cantidades satisfechas desde el 30 de junio de 2023 hasta el 31 de diciembre de 2024. La deducción se practicará en el periodo impositivo en el que finalice la instalación, siendo la base máxima de deducción de 4.000 euros, descontadas las ayudas públicas.

- Reducción en las aportaciones a sistemas de previsión social para la reducción de la base imponible. Se mantiene el límite de 1.500 euros la aportación máxima a los planes de pensiones individuales. Este límite se incrementará en a) 8.500 euros, siempre que tal incremento provenga de contribuciones empresariales, o de aportaciones del trabajador al mismo instrumento de previsión social (mismo plan de pensiones, plan de previsión social empresarial, mutualidad de previsión social, etc.) al que se han realizado las contribuciones empresariales o b) En 4.250, siempre que tal incremento provenga de aportaciones a planes de pensiones sectoriales realizadas por trabajadores por cuenta propia o autónomos que se adhieran a dichos planes por razón de su actividad. Aportaciones a los planes de pensiones de empleo simplificados de trabajadores por cuenta propia o autónomos. Aportaciones propias que el empresario individual o el profesional realice a planes de pensiones de empleo, de los que sea promotor y, además, partícipe o a Mutualidades de Previsión Social de las que sea mutualista, así como las que realice a planes de previsión social empresarial o seguros colectivos de dependencia de los que, a su vez, sea tomador y asegurado. Además, se mantiene el límite de 5.000 euros anuales para las primas a seguros colectivos de dependencia satisfechas por la empresa, que ya existía con anterioridad.

- Deducciones por la rehabilitación y mejora de viviendas por eficiencia energética. Se ha extendido a las realizadas hasta el 31 de diciembre de 2024. A) Deducción del 20 por ciento con un máximo de 5.000 euros por vivienda y año, para obras que reduzcan la demanda de calefacción y refrigeración al menos un 7 por ciento la suma de los indicadores de demanda de calefacción y refrigeración. B) Deducción de un 40 por ciento con un máximo de 7.500 euros por vivienda y año, para obras que reduzcan el consumo de energía primaria no renovable en al menos un 30 por ciento el indicador de consumo de energía primaria no renovable, o bien, consigan una mejora de la calificación energética de la vivienda para obtener una clase energética «A» o «B», en la misma escala de calificación. En estos dos casos se pueden realizar las obras en la vivienda habitual del contribuyente o cualquier otra de su titularidad que tuviera arrendada para su uso como vivienda o en expectativa de alquiler, siempre que, en este último caso, la vivienda se alquile antes de 31 de diciembre de 2025. C) Deducción de un 60 por ciento con un máximo de 5.000 euros por vivienda y año (las cantidades satisfechas no deducidas por exceder de la base máxima anual de deducción podrán deducirse, con el mismo límite, en los cuatro ejercicios siguientes, sin que en ningún caso la base acumulada de la deducción pueda exceder de 15.000 euros.), para obras de rehabilitación energética de viviendas ubicadas en edificios de uso predominante residencial.

- La nueva escala aplicable a la base liquidable del ahorro es la siguiente: a)Hasta 6.000 €: 19 %; b)Entre 6.000 € y 50.000 €: 21 %; c) Entre 50.000 € y 200.000 €: 23 %; d)Entre 200.000 € y 300.000 €: 27 %; e) De 300.000 € en adelante: 28 %. De este modo, a partir de este año se regulan nuevos tipos de gravamen, añadiendo dos tramos a la base liquidable entre 200.000 y 300.000 € con tipo del 27 % (antes el 26%) y a partir de 300.000€, que se aplica el tipo del 28 % (antes 26 %).